Sharing: Underlying drivers for China’s emerging pet industry

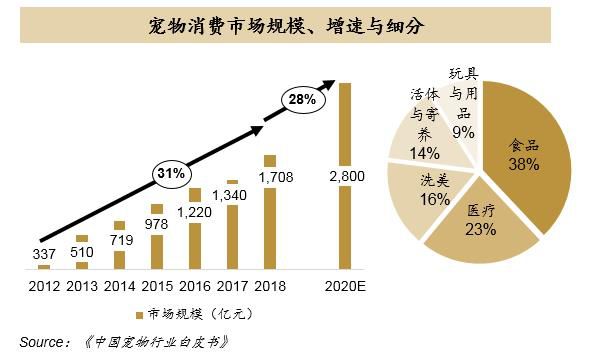

人们在微博、抖音上撸猫吸狗,人们在星巴克里为猫爪杯打架,无论你是铲屎官还是云铲屎官,有一个数据你可能会感兴趣:2018年,7355万名中国城镇宠物主和他们养育的9149万只猫猫狗狗,共同创造了1708亿元的宠物消费市场,“萌即正义”让我们见识到了宠物经济的力量。

别看有些人表面风光,背地连只猫都没有

基于对新一代消费者的深刻洞察,我们发现宠物经济大爆发的内核原因是这届年轻人变化下的生活方式和更加强烈的精神需求。食品、玩具、用品,医疗、洗美、寄养……跟宠物有关的每一笔消费与其说是花在宠物身上,不如说是花给养宠主自己。

目前,国内超过70%的养宠人群是生活在一线城市的独居青年,既表面风光、享受关注,又内心彷徨、害怕孤独,这是这届年轻人的双面画像,养宠物恰好能同时满足这两方面的精神需求。

宠物一方面成为年轻人城市生活的温暖慰藉,另一方面也彰显了年轻人跟随时尚潮流、追求自我愉悦的生活态度。也就是说,养宠的钱,非花不可。

宠物经济蕴含了巨大的增长潜力。在经济发展和精神需求的双重驱动下,宠物数量、宠物主数量、消费水平、宠物产品渗透和科学养宠意识都大幅提升,增量和增速都在以肉眼可见的速度增长,由此构建起的千亿宠物消费市场迎来了较为明显的结构性机会。

在众多可能中,我们看到,作为刚需的宠物主粮品类已迎来巨大增量,并能够在增量常态化的过程中找到新增长;在已经被海外品牌包围的品类中,本土品牌有机会通过抢占新成长起来的消费群体来切入市场;更懂中文互联网生态的宠物品牌将会产生出圈效应,能够拥抱更大的市场空间。

宠物主粮:刚需、高频、增量大

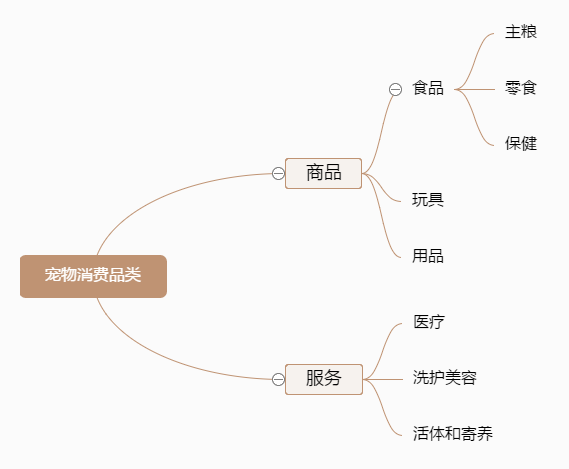

按品类划分,宠物消费市场主要分为商品和服务,商品包括食品、玩具与用品,其中食品包含主粮、零食及保健品,服务包括医疗、洗美及活体和寄养,不同细分品类的经营模式,根据其触及消费者方式的不同而有所区别。

服务是以地理距离为导向的线下零售生意,门店一般分为连锁机构和小区宠物店两种类型。服务作为分散的市场,线下店、宠物医院数量极多,连锁带来的附加值不如距离带来的附加值。

在一定管理半径内,连锁机构凭借规模效应仍保持优势,在品牌露出、资源配置、降本增效和产业链上有更多话语权。但连锁带来的附加值毕竟有限,哪怕是复制成熟的经验,每一家具体门店也都需要把选址、选物业、设计、装修、招聘等重复细节做好、运营好,才能确保每一家店的成功。

对于线下零售而言,除了用物理上的方法,如果能再拉近与养宠主的距离,把住用户,就有可能实现更多的价值。小区宠物店与附近宠物主间的情感纽带、宠物医院稀缺的医师资源和紧急服务属性都更有助于增加消费黏性。

商品类别中,宠物食品等刚需品类具有较高的复购率,更容易与宠物主建立稳定的情感关联。随着科学养宠理念的普及,养宠主逐渐了解了宠物主粮不提倡频繁更换,因此对于品牌而言,一次成功的获客即能够保证用户产生黏性,长期付费。宠物零食、保健品都是宠物主粮的有益补充,是养宠主和宠物交互加深的重要途径。

我国宠物主粮渗透率仅有14%、远低于发达国家的80-90%,还有很大的增长空间。作为宠物消费的最大赛道,宠物食品目前的品牌集中度较分散,这也给想从宠物经济中分羹的品牌留出了较为明显窗口。

线上渠道将继续统治宠物产品销售

国外品牌在21世纪初逐步进入中国线下市场,占据超市、大卖场、医院、宠物商店等的线下货柜,经销商、代理商网络铺货都已十分成熟。但由于我国宠物相关线下渠道分布分散,线下各层级在决策时需要认真思考货品能否获得合适的加价率和动销率。因此对于新品牌而言进军线下渠道找准定位更为关键,也离不开经销网络的实际执行。与此同时,本土企业也可以探索依托新零售渠道、品牌以及通过对渠道的新的整合迎来发展机遇。

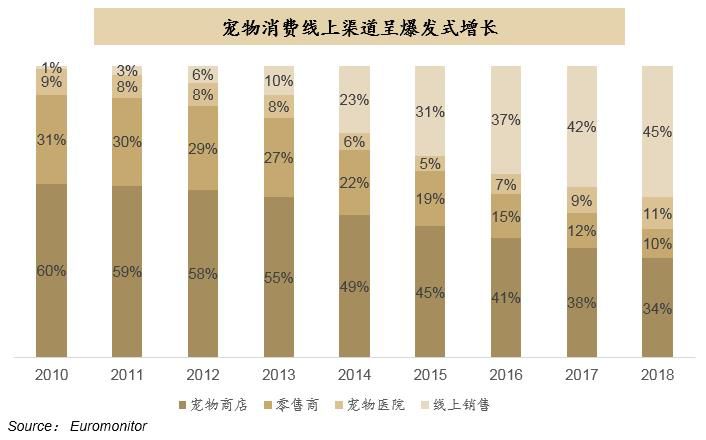

乘着电商行业红利,宠物消费线上占比由2010年的1.2%迅猛上升到2018年的45.4%,电商持续挤压线下渠道份额,线上购买扶摇直上成为中国养宠主的主要消费方式。

线上销售的渠道力是中国宠物消费品牌脱颖而出的关键,疯狂的小狗、凯锐思、红狗、卫仕等国产品牌已在线上立稳脚跟,不断冲击海外大牌格局,但国外品牌尚未将线下深耕多年的渠道优势延展到线上。

线上销售渠道以淘宝、天猫的淘系和京东为主打,辅以波奇网、E宠网等垂直电商平台。一个有趣的现象是:波奇、E宠等垂直电商平台在主流电商平台也开设了专营店铺。虽然垂直电商的兴起要早于主流电商店铺,但主流电商占据了全网大部分流量。在其中,渠道价值体现在:淘系头部店铺中的大部分店铺并不是品牌方,而是以渠道定位为主,销售了较多品牌与品类的产品。

跳出到电商大环境来看,中国宠物消费市场最特殊之处在于电商基础设施的发达,这也是与美国日韩等成熟市场被线下渠道统治相比的最大不同。

虽然整体电商市场已到了下半场,流量平台进入了调整和阶段性布局线下的时期,但是宠物消费赛道线上若干平台的红利仍有挖掘的空间。毕竟对于养宠主来说,线上渠道使挑选品牌、品类和产品变得更加容易,同时宠物消费产品购买存在计划性、体积和重量限制,电商物流基础设施有能力且将继续承载养宠主的主要消费力。这也为品牌们提供了更广阔的触达消费者的机会。

发达国家成熟市场已发展出了鲜粮品类,并在线下铺点销售。开开脑洞的话,鲜粮品类结合中国发达的外卖业渠道配送,将存在弯道超车的潜在可能。

国内养宠人士更关注食品适口性、耐口性

参考发达国家产品发展路径,我国宠物消费市场也出现了一些专宠专用、细分场景下的宠物食品、用品和保健品。天然粮、无谷低敏粮、处方粮等满足了高端差异化的需求,成为了很好的卖点。

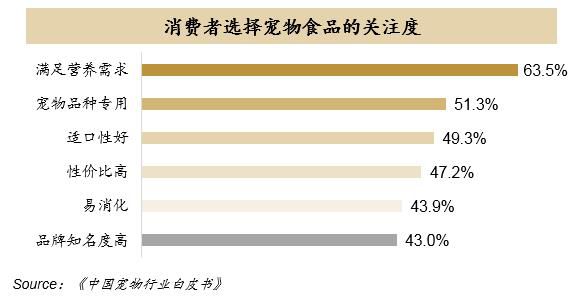

根据《中国宠物行业白皮书》,消费者在选择宠物食品上主要关注营养需求、专宠专用、适口性好、性价比高、易消化和品牌知名度等方面。

强调宠物食品的适口性、耐口性,是品牌站在消费者角度发掘的最直观、最基础的消费需求。近年来,消费升级的呼声很高。宠物食品领域的消费升级则表现为养宠主从喂宠物剩饭剩菜、向宠物包装食品的转移。

很多养宠小白在选择第一口主粮时,宠物愿意吃、喜爱吃、吃完不拉肚子、不生病是他们最为关注的信号。国外品牌仅强调营养丰富,但较少关注适口性、耐口性。这为国内新兴品牌产品引导消费者、切入市场创造了机会。

综合来看,食品贯穿宠物生命周期,宠物食品仍会是宠物消费刚需程度最高、最大的细分赛道。京东宠物品类销售数据显示,宠物主粮是复购最高的品类,其次是用品中的猫砂、尿片。宠物食品无疑是赛道最大的品类,这一趋势会随着主食渗透率提高、科学养宠意识的加深得到进一步加强。不过宠物食品属于创业难度较高的品类,品牌成功树立、对供应链产能的把控、生产形成规模优势等每一步都有较高的壁垒。

主流本土品牌将在行业规范进程中受益

从全球宠物市场生产格局来看,尽管中国为全球宠物消费市场提供了很多代工产能,但是整体中国国产宠物产品与国外生产产品比较而言仍全面落后,具体体现在中国原材料谷物成本较高,肉类质量相对一般、配方和工艺也需要长期积累等方面。

在2018年农业部出台20号文《宠物饲料管理办法》之前,宠物食品行业未有行业标准与管理规范,即使宠物食品目前仅占农业部饲料司管理下0.5%的产出,但动物源性产品需要严管,与饲料行业这类特殊行业同管的经历,宠物食品的政策方向可见端倪,即严管进口资质。

目前,我国对进口宠物食品实施严格的准入登记制度,审批严格、关税税率较高,将有利于本土宠物食品制造商崛起。在监管更加严格、行业趋于规范的进程中,主流本土品牌将参与行业规则的制定并从中受益。

往往很多需求是创造出来的

目前来看,能够通过熟练运用各大流量平台触达并影响消费者的宠物品牌,已经取得了阶段性胜利,实现了品牌的渠道价值。

长期来看,宠物市场终将与其他充分竞争的消费市场保持一致,品牌只有从研发、工艺、产能、服务等有足够的把控,甚至于配方、原材料有更深入的钻研和更高的要求,才能加深品牌信任,获得忠诚用户群体,实现长期黏性。这对于很多本土品牌在精细化运营等方面提出了要求。

观察宠物市场到现在,我们更为关注供给、需求两端的机会和可能。

一是供给有没有变化的可能?宠物服务类业务有绑定场景的状态,场景稳定下提供的服务也相对稳定。而宠物产品中的食品事实上是公司在农业层面的竞争、甚至于依赖国家层面对农业资源的把控。谷物、杂粮等农产品价格变化,鱼肉、鸭肉等肉制品质量控制,都是对本土宠物品牌在供应链加深环节提出的新挑战。

二是需求有没有更新的机会?我国人口众多、不同区域环境、生活习惯各异,宠物市场发展较为初期,对于不同画像宠物主的理解,需要宠物行业从业者不断思考和更新,提供多元化、差异化的产品和服务来满足养宠主的诉求。往往很多需求是创造出来的。

中国高速增长的宠物消费市场蕴藏着大机会,我们看到比肩玛氏、雀巢宠物的本土品牌们正在诞生。